「FXのチャートって、よくわからない…。」

「なんか、いろんな線が引いてあって、何を見ればいいのか混乱する…」

FXのチャート分析って、難しそうで、初心者には敷居が高いと感じますよね?

私も、FXを始めた頃は、チャートに表示されている様々な線や指標を見て、何を意味するのかさっぱり分かりませんでした。

「一体、この線は何を表しているんだろう?」

「この数字は、どういう意味なんだろう?」

そんな疑問を抱えながら、チャート分析について学び、実際に使っていく中で、FXチャート分析の基礎を理解することができました。

FXの世界には、自動売買戦略を劇的にレベルアップさせる強力な武器があるんです。

それが、ボリンジャーバンドと標準偏差という、最強のコンビ!

今回は、FXチャート分析でよく使われる指標の1つである標準偏差と、標準偏差を視覚的に分かりやすく表示してくれるボリンジャーバンドについて、詳しく解説していきます。

これらの指標を理解すれば、FXチャート分析がぐっと身近になり、市場の動きをより深く理解できるようになります。

ボリンジャーバンドにおいて、価格の動きを視覚化するツール

ボリンジャーバンドは、まるで価格の動きを視覚化する魔ツール

移動平均線という、過去の価格の平均値を表す線を中心に、標準偏差という価格のばらつき具合を示す指標を基準としたバンドを表示するんです。

例えば

ある通貨ペアの価格が1週間で10円変動したとします。このとき、ボリンジャーバンドは、価格の平均値である移動平均線を中心に、価格が上下にどれだけブレているのかをバンドで示します。

簡単に言うと…

- 移動平均線

価格のトレンドを示す道しるべ - 標準偏差

価格がその道しるべからどれだけ離れているかを表す、価格の幅

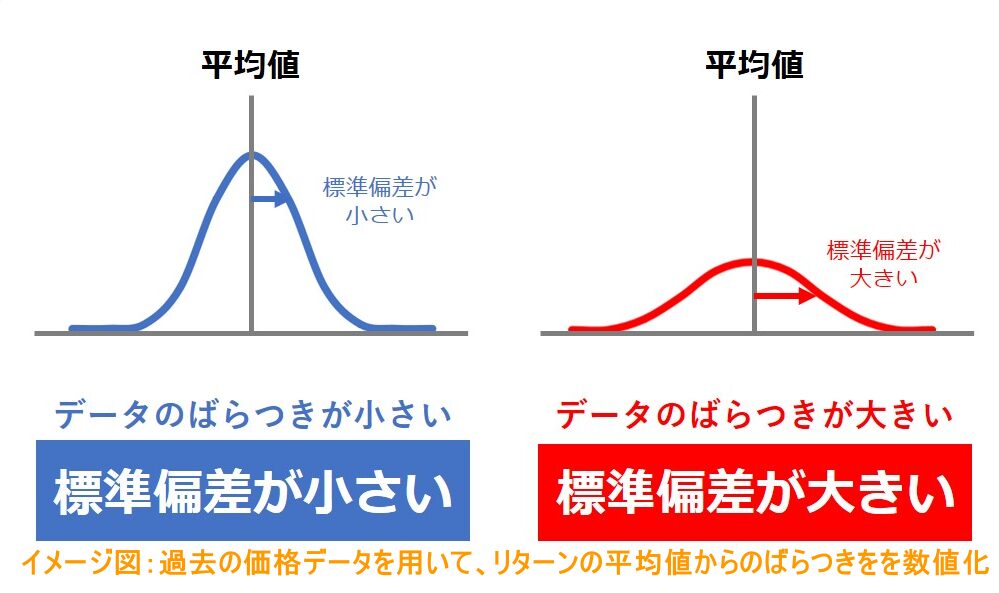

標準偏差において、価格の変動の大きさを数値化する

標準偏差は、価格が平均値からどれだけ離れているかを数値化する指標です。

例えば

ある通貨ペアの価格が1週間で10円変動したとします。

- 標準偏差が小さい場合

価格は安定していて、大きく変動することは少ないでしょう。 - 標準偏差が大きい場合

価格は大きく変動しやすい、つまりボラティリティが高いと言えます。

ボリンジャーバンドと標準偏差を組み合わせる理由

ボリンジャーバンドと標準偏差を組み合わせによって、より確実なエントリーポイントを判断できるようになります。

ボリンジャーバンドは、価格が上限線を超えると上昇トレンドの可能性が高く、下限線を下回ると下降トレンドの可能性が高いことを示唆します。

標準偏差は、価格の変動の大きさを数値化するため、これによりブレイクアウトやオーバーシュートの確実性が高まります。

例えば

価格がボリンジャーバンドの上限を突破し、同時に標準偏差が急激に拡大している場合、これは強い上昇トレンドの始まりを示す可能性があります。

一方で、上限に達しても標準偏差が小さい場合は、一時的な変動である可能性が高く、慎重なアプローチが求められます。

さらに、この組み合わせはリスク管理の強化にも大きく貢献します。

ボリンジャーバンドは価格の変動幅を可視化し、適切なポジションサイズやストップロスの設定に役立ちます。

標準偏差を加えることで、市場のボラティリティをより正確に数値化し、状況に応じたリスク管理戦略を立てることができます。

例えば

標準偏差が急激に拡大している場合には、市場のボラティリティが高まっていることを示し、この際にはポジションサイズを縮小したり、ストップロスを広げたりするなどの慎重な対応が必要です。

ボリンジャーバンドと標準偏差の組み合わせは、市場トレンドとボラティリティの両方を同時に分析できるという大きな利点があります。

バンドの形状変化や標準偏差の数値変化を組み合わせることで、市場状態を包括的に理解できるようになります。

例えば

バンドが拡大し標準偏差も大きくなっている場合は強いトレンド形成を示唆し、逆にバンドが縮小し標準偏差も小さくなっている場合はレンジ相場入りの可能性があります。

総じて、ボリンジャーバンドと標準偏差を組み合わせることで、FX自動売買システムはより洗練された市場分析と意思決定を行うことができ、エントリーポイントの精度向上やリスク管理の強化、市場状況に応じた柔軟な戦略調整が可能となります。

その結果として取引成功率と収益性の向上につながる可能性があります。

このツール群を効果的に活用するためには継続的な学習と最適化が不可欠であり、市場環境の変化に応じたシステム調整も重要です。

ボリンジャーバンドと標準偏差の使い方

標準偏差の設定とボリンジャーバンドの活用は、FX自動売買システムにおいて非常に重要な役割を果たします。

これらのツールは、市場のボラティリティを視覚化し、トレーダーに貴重な洞察を提供します。

標準偏差の設定により、トレーダーはボラティリティの拡大や縮小をリアルタイムで認識できるようになります。

これは、リスク管理の調整やポジションサイズの決定に直接的に役立ちます。

例えば

ボラティリティが急激に拡大している場合、システムはより慎重なアプローチを取るよう設計することができます。

具体的には

ポジションサイズを縮小したり、ストップロスを広げたりするなどの対応が考えられます。

ボリンジャーバンドと標準偏差を組み合わせることで、さらに洗練された分析が可能になります。

ボリンジャーバンドは、移動平均線を中心に標準偏差を基準としたバンドを表示するため、価格変動の範囲を視覚的に把握しやすくなります。

標準偏差の値が大きいほど、バンドは広がり、価格変動が大きいことを示します。

これにより、ボラティリティの高低を直感的に理解することができます。

また、これらのツールはトレンド判断にも有効です。

価格がボリンジャーバンドの上限線をブレイクアウトした場合、それは上昇トレンドの発生を示唆する可能性があります。

逆に、下限線を下回った場合は下降トレンドの可能性が高まります。

このような情報は、エントリーやエグジットのタイミングを決定する上で非常に有用です。

さらに、ボリンジャーバンドのブレイクアウトやオーバーシュートを参考にすることで、より精度の高いエントリー・エグジットポイントの決定が可能になります。

例えば

価格がバンドの外側に大きく範囲から出た後、再びバンド内に戻る動きを捉えてエントリーやエグジットを行うといった戦略が考えられます。

※以下記事内ボリンジャーバンドのブレイクアウトやオーバーシュートを参考例を記載(8-1.8-2)

これらの視覚的な手がかりは、トレーダーが市場の状態をより直感的に理解し、データに基づいた意思決定を行うことを可能にします。

結果として、より正確な市場分析とタイムリーな取引判断につながり、FX自動売買システムの性能を大きく向上させる可能性があります。

これらのツールを効果的に活用するためには、市場環境や取引スタイルに応じて適切なパラメーターを設定することが重要です。

また、他の技術的指標や基本的分析と組み合わせることで、より堅固な取引戦略を構築することができるでしょう。

継続的なモニタリングと最適化を行いながら、常に市場の変化に適応できるシステムを目指すことが、長期的な成功につながる鍵となります。

MT4でボリンジャーバンドと標準偏差の設定方法

MT4では、標準偏差を視覚的に表示するインジケーターが標準装備されています。

このインジケーターは、ボリンジャーバンドと呼ばれ、移動平均線を中心に標準偏差を基準としたバンドを表示します。

ボリンジャーバンドの設定方法

1.MT4のチャート画面で、「挿入」 > 「インジケーター」 > 「トレンド」 > 「ボリンジャーバンド」 を選択します。

2.「設定」ウィンドウで、必要なパラメータを設定します。特に重要なパラメータは、期間と標準偏差の数です。

- 期間

ボリンジャーバンドの計算に使用するデータの期間です。 - 標準偏差の数

標準偏差を何倍するかを指定します。

標準偏差の数が多いほど、バンドは広くなります。

「OK」をクリックすると、チャートにボリンジャーバンドが表示されます。

標準偏差の設定方法

MT4で標準偏差を設定する方法について、具体的に説明

1.チャートへの追加方法

メニューバーの「挿入」→「インディケータ」→「トレンド」→「Standard Deviation」を選択

または、ナビゲーターウィンドウの「インディケータ」→「トレンド」から「Standard Deviation」をドラッグ&ドロップ

2.設定画面の主要パラメーター

a. 期間

標準偏差を計算する期間を設定(デフォルトは20)短い期間ではボラティリティの変化に敏感、長い期間ではより安定した値を示す

b. シフト

標準偏差の表示位置を左右にずらす(通常は0)

c. メソッド

使用する移動平均線の種類を選択(Simple, Exponential, Smoothed, Linear Weighted)デフォルトはSimple(単純移動平均)

d. 適用先

計算に使用する価格を選択(Close, Open, High, Low, Median Price, Typical Price, Weighted Close)

デフォルトはClose(終値)

1.スタイル設定

線の色、太さ、スタイルを調整可能

2.レベル設定

サブチャートに水平線を追加可能

特定の標準偏差レベル(例:1σ, 2σ)を視覚化するのに有用

3.表示

メインチャートの下にサブウィンドウとして表示される

0を中心とした線グラフとして表示

4.解釈

値が大きいほど、価格の変動(ボラティリティ)が大きいことを示す

一般的に、±1σ, ±2σのラインを引いて使用することが多い

これらの設定を適切に調整することで、各トレーダーの分析ニーズに合わせた標準偏差の表示が可能になります。

これにより、エントリーとイグジットのタイミングの改善、リスク管理の強化、そして全体的な取引パフォーマンスの向上が期待できます。

さらに、水平線を通じて市場のボラティリティの変化を視覚的に捉えることができます。

標準偏差とボリンジャーバンドのσ(シグマ)

ボリンジャーバンドでは、σという記号を用いて標準偏差の値を表現し、これにより価格の変動範囲を視覚的かつ数学的に理解することが可能になります。

σ1 移動平均線から1標準偏差離れた位置。

σ2 移動平均線から2標準偏差離れた位置。

σ3 移動平均線から3標準偏差離れた位置。

σ1、σ2、σ3は、それぞれ移動平均線から1標準偏差、2標準偏差、3標準偏差離れた位置を示します。

これらの値は、価格変動の統計的な確率分布を表現しており、正規分布の特性を利用しています。

例えば

σ1の範囲内には約68%の価格変動が含まれ、σ2の範囲内には約95%、σ3の範囲内には約99.7%の価格変動が含まれると考えられています。

ボリンジャーバンドの幅とσの関係は、これらの統計的概念を視覚化したものです。

ボリンジャーバンドの幅とσの関係

σ1バンド 移動平均線から1標準偏差離れた位置を結んだバンド。

σ2バンド 移動平均線から2標準偏差離れた位置を結んだバンド。

σ3バンド 移動平均線から3標準偏差離れた位置を結んだバンド。

σ1バンドは移動平均線から1標準偏差離れた位置を結んだバンドで、比較的狭い範囲を示します。

σ2バンドは2標準偏差離れた位置を結んだもので、一般的に最もよく使用されるバンドです。

σ3バンドは3標準偏差離れた位置を結んだもので、非常に広い範囲を示し、極端な価格変動を捉えるのに適しています。

これらのバンドを活用することで、トレーダーは価格変動の「通常の範囲」と「異常な範囲」を視覚的に識別することができます。

例えば

価格がσ2バンドを超えて動いた場合、それは統計的に珍しい動きであり、潜在的な取引機会や市場の転換点を示唆する可能性があります。

これらのバンドの幅の変化を観察することで、市場のボラティリティの状態を把握することができます。

バンドが広がっている場合は高ボラティリティ、狭まっている場合は低ボラティリティを示唆します。

この情報は、リスク管理やポジションサイズの決定に非常に有用です。

FX自動売買システムにおいては、これらのσ値を活用して様々な戦略を構築することができます。

例えば

価格がσ2バンドを超えた際にエントリーし、移動平均線に戻った時点でエグジットするという戦略や、σ3バンドを超えた際に逆張りのエントリーを行うなどの戦略が考えられます。

また、異なるσ値のバンドを組み合わせることで、より洗練された分析も可能です。

例えば

σ1バンドとσ2バンドの間の動きを観察することで、中期的なトレンドの強さを判断したり、σ2バンドとσ3バンドの関係から極端な市場状況を識別したりすることができます。

ただし、これらのツールを効果的に活用するためには、市場環境や取引対象の特性に応じて適切なパラメーターを設定することが重要です。

また、ボリンジャーバンドや標準偏差だけでなく、他の技術的指標や基本的分析と組み合わせることで、より堅固な取引戦略を構築することができます。

標準偏差とボリンジャーバンドにおけるσの概念を理解し、適切に活用することで、トレーダーはより精度の高い市場分析と取引判断を行うことができます。

これらのツールは、FX自動売買システムの性能を向上させ、より効果的なリスク管理と収益の最適化を実現する上で非常に有用な役割を果たすのです。

ボリンジャーバンドσ3バンドとσ2バンドの関係

3バンドとσ2バンドの関係は、市場の極端な状況を識別する上で非常に有用な指標となります。

これらのバンドを比較することで、トレーダーは市場のボラティリティや潜在的なトレンド転換点をより正確に把握することができます。

通常、σ3バンドはσ2バンドよりも外側に位置し、価格がσ3バンドに到達または超えることは比較的稀です。

統計的には、価格がσ3バンド内に収まる確率は約99.7%とされています。

したがって、価格がσ3バンドに接近または超えた場合、それは市場が極端な状態にあることを示唆します。

σ2バンドとσ3バンドの間隔が急激に広がった場合、それは市場のボラティリティが急上昇していることを意味します。

この状況は、大きな市場イベントや重要なニュースの発表、あるいは予期せぬ経済的・政治的出来事によって引き起こされることがあります。

トレーダーはこの間隔の拡大を観察することで、市場の不安定性が高まっていることを認識し、リスク管理をより慎重に行う必要性を判断できます。

価格がσ3バンドを超えて推移し続ける場合、それは非常に強いトレンドの存在を示唆します。

このような状況では、トレンドの継続を予想してポジションを取ることも考えられますが、同時に急激な反転のリスクも高まっているため、注意が必要です。

また、価格がσ3バンドに到達した後、急速にσ2バンド内に戻る動きは、潜在的なトレンド転換のシグナルとなる可能性があります。

このパターンは、市場が極端な状態から正常化に向かう過程を示していることがあり、新たなトレンド発生の前兆となることがあります。

σ2バンドとσ3バンドの関係を効果的に活用するためには、他の技術的指標や基本的分析と組み合わせることが重要です。

例えば

RSIやMACDなどのモメンタム指標と併用することで、極端な市場状況がオーバーボートやオーバーソールドの状態と一致しているかを確認できます。

σ2バンドとσ3バンドの関係を注視することで、トレーダーは市場の極端な状況をより正確に識別し、それに応じた取引戦略を立てることができます。

ただし、これらのシグナルを機械的に解釈するのではなく、常に市場環境全体を考慮に入れ、適切なリスク管理を行いながら取引することが重要です。

これらの指標は、リスク調整後リターンの計算にも重要な役割

リターンのばらつきを理解する上で、標準偏差は非常に有用なツールです。

標準偏差と分散は、どちらも価格のばらつきを測る指標ですが、分散は標準偏差よりも、リターンのばらつきの度合いをより詳細に表すことができます。

標準偏差と分散は、両者ともに価格のばらつきを測る重要な統計指標ですが、それぞれに特徴があり、金融市場分析において異なる役割を果たします。

分散は標準偏差の二乗であり、リターンのばらつきの度合いをより詳細に表現することができます。

この特性により、分散はリスクの評価において、より敏感な指標として機能します。

標準偏差が大きいほど、個々のリターンが平均値から大きく離れていることを示し、これは投資におけるリスクの高さを意味します。

つまり、標準偏差が大きい投資は、予想されるリターンの範囲が広く、結果の不確実性が高いことを示唆します。

一方、標準偏差が小さい投資は、リターンが平均値の周りにより集中しており、比較的安定した結果が期待できることを意味します。

標準偏差は、リスクを定量的に評価する上で非常に重要な役割を果たします。

リターンのばらつきを数値化することで、投資家やトレーダーは異なる投資機会やトレーディング戦略のリスクを客観的に比較することができます。

例えば

二つの異なる通貨ペアや投資戦略の標準偏差を比較することで、どちらがより高いリスクを持つかを判断することができます。

分散を使用することで、リターンのばらつきをさらに詳細に分析することが可能になります。

分散は標準偏差を二乗した値であるため、大きな偏差をより強調して表現します。

これは、極端な価格変動や異常値の影響をより明確に捉えることができるという利点があります。

特に、リスク管理や最適化モデルを構築する際に、分散を用いることで、より精密な分析が可能になります。

標準偏差と分散の両方を活用することで、投資家やトレーダーはリスクをより包括的に理解し、管理することができます。

例えば

ポートフォリオ管理において、標準偏差は全体的なリスクレベルを把握するのに使用され、分散は個々の資産がポートフォリオ全体のリスクにどの程度寄与しているかを評価するのに役立ちます。

さらに、これらの指標は、リスク調整後リターンの計算にも重要な役割を果たします。

シャープレシオやソルティノレシオなどの指標は、リターンを標準偏差で割ることで、単位リスクあたりのリターンを評価します。

これにより、異なるリスクプロファイルを持つ投資戦略を公平に比較することが可能になります。

標準偏差と分散は、リターンのばらつきとリスクを評価する上で不可欠なツールです。

標準偏差と資金管理について、資金効率を最大限に

標準偏差と資金管理を効果的に組み合わせることで、FX取引における資金効率を最大限に高めることができます。

この手法は、リスク管理と収益最大化の両立を目指す上で非常に重要です。

適切なポジションサイズの決定において、標準偏差は極めて有用なツールとなります。

標準偏差は価格変動の大きさを数値化したものであり、これを基に各通貨ペアのボラティリティを正確に把握することができます。

この情報を活用することで、各取引におけるリスクを適切に管理し、同時に潜在的な利益機会を最大化することが可能となります。

具体的には、標準偏差の高い通貨ペアに対しては、より少ない資金を投資する必要があります。

例えば

標準偏差が大きい通貨ペアでは、少ないロット数で取引を行うことでリスクを抑えることができます。

これは、高ボラティリティの通貨ペアでは価格変動が大きく、同じポジションサイズでも潜在的な損失(あるいは利益)が大きくなる可能性があるためです。

一方で、標準偏差が低い通貨ペアでは、比較的大きなポジションサイズを取ることができます。

これは、価格変動が小さいため、より大きな資金を投入しても急激な損失のリスクが低いためです。

このように、標準偏差に基づいてポジションサイズを調整することで、全体的なリスクを一定に保ちながら、各通貨ペアの特性に応じた最適な資金配分が可能となります。

さらに、標準偏差を考慮することで資金を効率的に運用することができます。

例えば

複数の通貨ペアで取引を行う場合、各ペアの標準偏差に応じて資金を配分することで、ポートフォリオ全体のリスクバランスを最適化することができます。

高ボラティリティの通貨ペアには少ない資金を、低ボラティリティの通貨ペアには多めの資金を配分するといった具合です。

FX自動売買における標準偏差の実践的な活用方法

FX自動売買において、標準偏差は単なる指標にとどまらず、実践的なリスク管理戦略、より精度の高い分析、そしてシステム構築に役立ちます。

標準偏差を用いたリスク管理戦略方法

標準偏差に基づいたトレールストップ注文

標準偏差を用いて、トレールストップ注文の幅を動的に調整します。

標準偏差が大きい場合は、ストップロス幅を広げ、標準偏差が小さい場合は、ストップロス幅を狭めます。これにより、市場のボラティリティに柔軟に対応し、不必要な損失を防ぎつつ、利益確定の機会を逃しません。

標準偏差に基づいたポジションサイズ調整

標準偏差が上昇し、リスクが高まれば、ポジションサイズを小さくします。

逆に、標準偏差が低下し、リスクが低くなれば、ポジションサイズを大きくします。

これにより、リスクとリターンのバランスを常に最適化し、安定した運用を目指します。

標準偏差と他の指標との組み合わせによる精度の高い分析

RSI(相対力指数)との組み合わせ

RSIは、価格の変動幅から相対的な強弱を示すテクニカル指標です。

標準偏差とRSIを組み合わせることで、市場のボラティリティとトレンドの強弱を同時に分析し、より適切な取引戦略を立てることができます。

標準偏差を活用したFX自動売買システム構築のポイント

標準偏差を活用したFX自動売買システムの構築には、いくつかの重要なポイントがあります。

単純移動平均を用いる方法は、計算が比較的簡単で直感的に理解しやすいという利点がありますが、古いデータの影響が急激に消えるという特徴があります。

指数移動平均を用いる方法は、新しいデータにより重みを置きつつ、古いデータの影響も徐々に減衰させるため、市場の変化により敏感に反応できる可能性があります。

標準偏差の計算期間の設定も慎重に検討する必要があります。

短い期間を選択すると、最新の市場動向をより反映しますが、ノイズの影響を受けやすくなります。

長い期間を選択すると、より安定した値が得られますが、市場の急激な変化に対応しにくくなる可能性があります。

理想的には、複数の期間の標準偏差を計算し、それらを組み合わせて使用することで、短期的な変動と長期的なトレンドの両方を捉えることができるかもしれません。

標準偏差を用いたシグナル生成方法も重要なポイントです。

例えば

現在の価格が平均値から何標準偏差離れているかを基準にエントリーやイグジットのシグナルを生成する方法や、標準偏差の値自体の変化を基にボラティリティの増減を判断し、ポジションサイズを調整する方法などが考えられます。

これらのシグナル生成ロジックは、市場の特性や取引戦略に合わせて最適化する必要があります。

効率的なアルゴリズムの実装や、必要に応じて計算頻度を調整するなどの工夫が必要かもしれません。

いくつもののポイントを慎重に検討し、適切に実装することで、標準偏差を効果的に活用したFX自動売買システムを構築することができるでしょう。

FX自動売買において標準偏差に基づいてポジションサイズを動的に調整

FX自動売買において標準偏差に基づいてポジションサイズを動的に調整することは、理論的には魅力的な戦略ですが、実際の運用には多くの課題と注意点が存在します。

この手法を効果的に実装するためには、これらの課題を十分に理解し、適切な対策を講じる必要があります。

標準偏差の計算方法は結果に大きな影響を与えるため、慎重な検討が必要です。

どの期間のデータを用いるか、どのような計算方法を採用するかによって、得られる標準偏差の値は大きく変わります。

短期のデータを使用すれば最新の市場状況をより反映しますが、ノイズの影響を受けやすくなります。

長期のデータを使用すれば安定した値が得られますが、市場の急激な変化に対応しにくくなります。

適切な期間と計算方法を選択するには、市場分析と十分なテストが不可欠です。

閾値の設定も重要な課題です。

標準偏差に基づいてポジションサイズを調整する際、どの値を基準にするかは慎重に決定する必要があります。設定が適切でない場合、本来リスクを抑えるはずの戦略が、逆にリスクを増大させてしまう可能性があります。

この閾値は、経験と市場分析に基づいて設定し、継続的に検証と調整を行う必要があります。

オーバーフィッティングの問題も考慮しなければなりません。

過去のデータに過剰に適合したルールを設定すると、将来の市場変化に対応できず、パフォーマンスが悪化する可能性があります。

これを避けるためには、十分な量のデータを使用し、複数の市場環境でテストを行うことが重要です。

システムリソースの問題も無視できません。

標準偏差をリアルタイムで計算するには相当な計算負荷がかかり、システムのパフォーマンスに影響を与える可能性があります。

特に高頻度取引を行う場合は、この点に十分注意を払う必要があります。

市場の変動性も大きな課題です。

標準偏差は市場のボラティリティやトレンドによって大きく変動するため、設定した閾値が常に適切であるとは限りません。

市場環境の変化に応じて、閾値を動的に調整する仕組みを組み込むことも検討する価値があります。

これらの課題に対処するためには、いくつかの工夫が必要です。

まず、標準偏差だけでなく、他の技術的指標(RSI、ボリンジャーバンドなど)も組み合わせて使用することで、より堅牢なリスク管理システムを構築できる可能性があります。

複数の指標を組み合わせることで、単一指標の弱点を補完し、より信頼性の高い判断が可能になります。

また、十分なバックテストとフォワードテストを行うことも不可欠です。

過去のデータでシステムの有効性を検証し、さらに未知のデータでもテストを行うことで、システムの堅牢性を確認できます。

これらのテストを通じて、パラメータの最適化や戦略の改善を行うことができます。

最後に、市場環境は常に変化するため、システムの継続的な監視と調整が必要です。

定期的にシステムのパフォーマンスを評価し、必要に応じてパラメータや戦略を調整することで、長期的な有効性を維持することができます。

これらの課題と工夫を十分に考慮することで、標準偏差を活用した動的なポジションサイズ調整システムの実現可能性が高まります。

ただし、完璧なシステムは存在せず、常に市場リスクが伴うことを忘れてはいけません。慎重なリスク管理と継続的な改善努力が、成功への鍵となるでしょう。

まとめ

ボリンジャーバンドと標準偏差は、FX自動売買で勝つための最強の組み合わせです。

ボリンジャーバンドで価格の動きを視覚化し、標準偏差でボラティリティを数値化することで、より確実なエントリーポイントを判断し、リスク管理を強化することができます。

これにより、エントリーポイントの精度向上、リスク管理の強化、そして市場状況に応じた柔軟な戦略調整が可能となり、結果として取引の成功率と収益性の向上につながる可能性が高まります。

これらのツールを効果的に活用するためには、継続的な学習と最適化が不可欠であり、市場環境の変化に応じて常にシステムを調整していく必要があることを忘れてはいけません。

標準偏差は、FX自動売買において、リスク管理、資金管理、銘柄選定など、様々な場面で活用できる重要な指標です。

また、分散を分析することで、銘柄のリスクを理解し、適切なポジションサイズやストップロス幅を設定することができます。

ボリンジャーバンドと標準偏差をマスターして、FX自動売買で成功を目指しましょう!

使い方-160x90.jpg)

コメント