「FX自動売買で分散投資を始めたいけど、どの通貨ペアを選べばいいの?」

「複数の通貨ペアを組み合わせるって、どうすればいいの?」

FX自動売買で分散投資を行う際に、通貨ペア選びに迷っている方は多いのではないでしょうか?

「FX自動売買で安定して稼ぎたいけど、リスクが怖い…」

「複数のEAを組み合わせることは聞いたけど、どうすればいいの?」

FX自動売買で安定収益を積み上げるためには、リスク管理が重要です。

FX自動売買で複数の通貨ペアや銘柄に投資する場合、資金管理は非常に複雑になります。

それぞれのポジションサイズやストップロス幅、利益目標などを個別に管理するのは大変な作業です。

この記事を読むことで、

- FX自動売買で通貨ペアを選ぶ際の重要ポイント

- 分散投資に適した通貨ペアの組み合わせ

- 通貨ペア選びの注意点

が理解できます。

FX自動売買で安定収益を望むなら、ポートフォリオの構築は必須です。

この記事では、FX自動売買における通貨ペア選びのポイントを解説し、分散投資を成功させるための具体的な方法を紹介します。

FX自動売買のポートフォリオとは?

FXポートフォリオ機能とは、複数のEAをまとめて管理し、資金配分を設定することで、リスク分散や収益安定化を図る機能です。

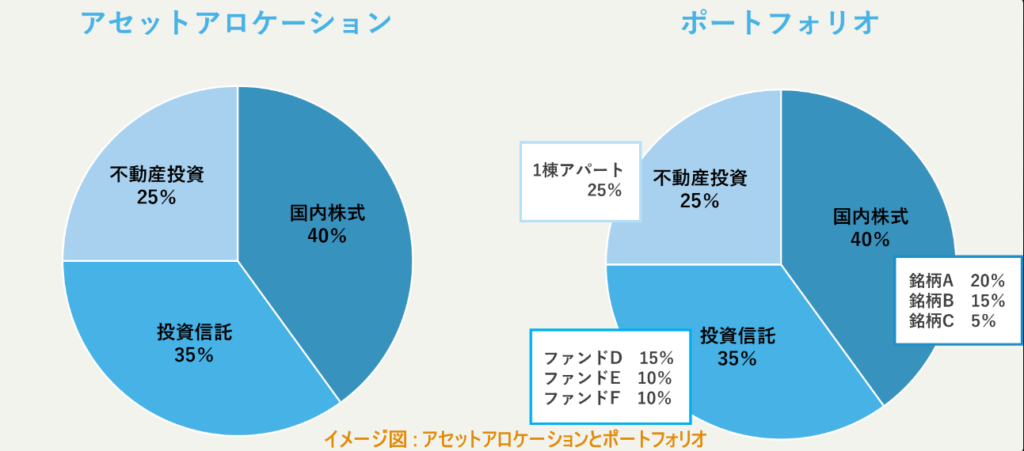

アセットアロケーションに基づいて、実際に投資する資産を組み合わせた全体像のことです。

例えば

- ドル円のトレンドフォロー型EA

- ユーロドルのレンジブレイク型EA

- ポンドドルのニュース系EA

など、異なるロジックや通貨ペアのEAを組み合わせることで、市場の状況に左右されにくい安定した運用が期待できます。

イメージとしては、投資の世界でよく聞く「分散投資」と同じような考え方です。

FXポートフォリオ構築活用するメリット分散投資の考え方

FXポートフォリオは、複数の通貨ペアに資金を分散投資する戦略であり、リスク軽減と安定収益の実現を目指す効果的な投資手法です。

この手法の核心は、分散投資の考え方を FX 取引に適用することにあります。

リスク分散とは、ひとつの資産に集中投資するのではなく、複数の資産に分散投資することで、全体のリスクを軽減する考え方です。

FXポートフォリオ構築の主なメリットは、リスク分散と収益の安定化にあります。

異なるロジック、通貨ペア、時間足のEA(自動売買プログラム)を組み合わせることで、市場の変動に対する耐性が高まり、より安定した運用が期待できます。

複数のEAの収益が相互に相殺し合うことで、全体的な収益の変動を抑え、安定化を図ることができます。

さらに、FXポートフォリオは効率的で柔軟な運用を可能にします。

複数のEAをまとめて管理できるため、運用の効率化が図れます。

また、市場環境や投資家の目標に応じて、EAの追加や削除、資金配分の変更など、柔軟な調整が可能。

このように、FXポートフォリオは単一の通貨ペアや戦略に依存するリスクを軽減し、より安定した収益を目指すことができる有効な投資アプローチです。

ただし、適切なポートフォリオ構築には、各EAの特性や市場動向の深い理解が必要であり、継続的なモニタリングと調整が重要となります。

ポートフォリオ構築の手順

取引スタイルの分散LOTの分散を考えていきます。

目標設定

利益目標

どのくらいの利益を期待したいか、月利目標や年間目標などを設定します。

許容リスク

どのくらいの損失なら許容できるか、最大ドローダウンの許容範囲などを設定します。

具体例

月利5%を目標とし、最大ドローダウンは10%まで許容する。

EA選定

異なるロジックのEA

トレンドフォロー型、レンジブレイク型、ニュース系など、異なるロジックのEAを組み合わせることで、市場の状況に左右されにくいポートフォリオを構築できます。

異なる通貨ペア

ドル円、ユーロドル、ポンドドルなど、異なる通貨ペアのEAを組み合わせることで、通貨間の相関関係を分散できます。

異なる時間足のEA

日足、4時間足、1時間足など、異なる時間足のEAを組み合わせることで、市場の動きの捉え方を多様化できます。

具体例

ドル円のトレンドフォロー型EA、ユーロドルのレンジブレイク型EA、ポンドドルのニュース系EAを組み合わせることで、市場の状況に左右されにくいポートフォリオを構築できます。

資金配分

リスク許容度

リスク許容度が高い場合は、ハイリターンのEAに多く資金を配分できます。

安定収益

安定収益を求める場合は、ローリスク・ローリターンのEAに多く資金を配分できます。

EAの特性

過去のバックテスト結果や開発者の実績を参考に、各EAのパフォーマンスを評価します。

具体例

ドル円のトレンドフォロー型EA (資金配分: 30%)

ユーロドルのレンジブレイク型EA (資金配分: 40%)

ポンドドルのニュース系EA (資金配分: 30%)

LOTの分散

各EAのロットサイズを調整する

リスク許容度やEAの特性を考慮して、各EAのロットサイズを調整します。

ハイリスク・ハイリターンのEA

収益率は高いもののリスクも高いEAには、ロットサイズを小さく設定します。

ローリスク・ローリターンのEA

収益率は低いがリスクも低いEAには、ロットサイズを大きく設定します。

具体例

収益率は高いもののドローダウンが大きいトレンドフォロー型のEAには、ロットサイズを小さく、収益率は低いが安定したレンジブレイク型のEAには、ロットサイズを大きく設定します。

ポートフォリオ作成

GogoJungleのポートフォリオ機能を使って、EAと資金配分を設定します。

ポートフォリオ運用方法

定期的なモニタリング

収益率

ポートフォリオ全体の収益率が目標を達成しているか確認します。

最大ドローダウン

ポートフォリオの最大ドローダウンが許容範囲内であるか確認します。

各EAのパフォーマンス

各EAのパフォーマンスを個別に確認し、必要に応じて資金配分やEA自体を変更します。

リスク管理

ストップロス設定

各EAにストップロスを設定し、損失を限定します。

資金管理

資金管理ルールを設定し、リスク許容度を超えないように運用します。

ロット調整

市場の状況に合わせて、ロットサイズを調整します。

記録と分析

運用状況を記録

ポートフォリオの収益率、最大ドローダウン、各EAの成績などを記録します。

パフォーマンスを分析

記録されたデータに基づいて、ポートフォリオのパフォーマンスを分析し、改善点を探します。

ポートフォリオのバランスを調整する

アセットアロケーション

複数の通貨ペアへの資金配分を決定します。

銘柄には通貨ペア以外にも、株式、債券、商品などが含まれます。

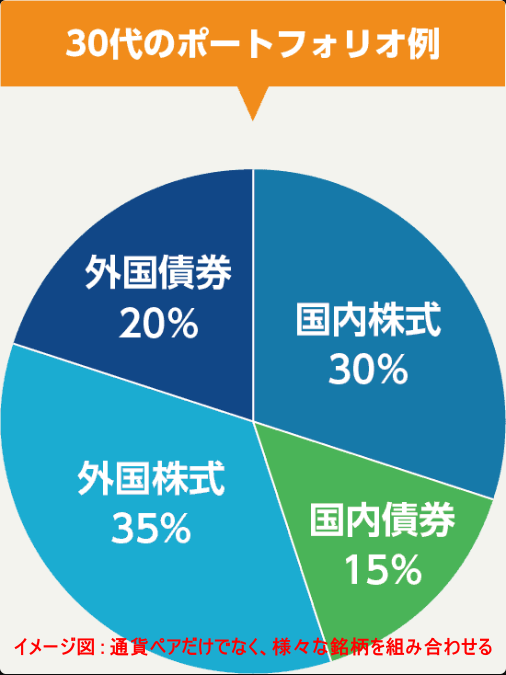

分散投資は、通貨ペアだけでなく、様々な銘柄を組み合わせることが重要です。

リスク分散とは、ひとつの資産に集中投資するのではなく、複数の資産に分散投資することで、全体のリスクを軽減する考え方です。

リスクとリターンのバランス

リスク許容度と投資目標を考慮し、リスクとリターンのバランスを調整します。

ポートフォリオを定期的に見直す

効果的な投資戦略の管理には、複数の重要な要因を常に考慮する必要があります。

まず、世界情勢や経済状況の変化による市場環境の変動に注意を払い、適切に対応することが重要です。

次に、使用している投資システムの性能を定期的に評価し、精度が低下している場合は見直しや改善を行うべきです。

さらに、設定した投資目標の達成度を継続的にモニタリングし、それに応じてポートフォリオを調整することが不可欠です。

これらの要因を総合的に考慮し、市場の変化、システムの性能、投資目標の進捗状況に基づいて戦略を柔軟に調整することで、より効果的で持続可能な投資管理が可能となります。

常に変化する投資環境において、このような多角的なアプローチは長期的な成功を実現するための鍵となります。

ポートフォリオ管理で資金配分を均等にする相関性の低い通貨ペア選択

ポートフォリオ管理において、効果的なリスク分散と安定した収益を目指すためには、相関性の低い通貨ペアを選択し、それらに均等に資金を配分することが重要です。

この戦略により、一つの通貨ペアの変動が全体のパフォーマンスに与える影響を軽減し、より安定したリターンを得ることが可能となります。

その一つが、相場急変時に対応するボラティリティ監視機能です。

この機能は、市場のボラティリティが急上昇した際に自動的に取引を停止することで、予期せぬ大きな損失を防ぐことができます。

さらに、日次の損失上限を設定することも重要なリスク管理手法です。

例えば、1日の損失上限を口座残高の2%に設定することで、急激な損失を防ぎ、長期的な資金の保全を図ることができます。

この制限により、一日の中で過度のリスクを取ることを避け、継続的な取引を可能にします。

これらの戦略を組み合わせることで、相関性の低い通貨ペアによる分散投資の利点を最大限に活かしつつ、市場の急変や予期せぬ事態にも効果的に対応できるポートフォリオ管理が可能となります。

均等な資金配分、ボラティリティに基づく自動停止機能、そして日次損失上限の設定は、総合的なリスク管理戦略の重要な要素であり、長期的に安定した投資成果を目指す上で不可欠なアプローチです。

例

EUR/USDとAUD/JPYのような相関性の低いペアを選び、資金配分を均等にすることで、リスクを最小限に抑えつつ、安定したリターンを狙います。

複数の自動売買システムを組み合わせ、総合的なパフォーマンスの向上を目指します。

FX自動売買のポートフォリオ見直しはなぜ必要なのか?

FX市場は常に変化しています。

- 経済指標の発表

- 政治情勢の変化

- 金利の変動

- 世界情勢の変化

これらの要因によって、通貨ペアや銘柄の価格変動は大きく変化し、以前は安定していたポートフォリオが、リスクの高いものになってしまう可能性があります。

市場環境の変化をどのように捉えるか?

市場環境の変化を捉えるためには、以下の情報を収集し、分析することが重要。

経済指標

経済指標の発表は、通貨ペアの価格変動に大きな影響を与えます。

金融政策

中央銀行の金融政策は、金利や通貨価値に影響を与えます。

政治情勢

政治情勢の変化は、経済や通貨市場に影響を与えます。

世界情勢

世界情勢の変化は、市場の心理に影響を与えます。

テクニカル分析

テクニカル指標やチャートパターンを用いて、価格の動向を分析します。

ポートフォリオ調整の具体的な方法

市場環境の変化を把握したら、必要に応じてポートフォリオを調整します。

資産配分の調整

特定の資産クラスのパフォーマンスが低迷している場合は、他の資産クラスへの資金配分を増やすなど、必要に応じて調整を行います。

リバランスを開始する前に、目標とする各通貨ペアへの資産配分比率を明確に設定しておく必要があります。

通貨ペアの変更

相関関係の高い通貨ペアを組み合わせている場合は、相関関係が低い通貨ペアに切り替えることを検討します。

自動売買システムの見直し

市場環境に合わせて、自動売買システムの設定を見直す必要があります。

ポートフォリオ調整の具体的な例

例1

原油価格が上昇傾向にある場合、原油への投資比率を増やす。

例2

金利上昇が予想される場合、債券への投資比率を減らす。

例3

特定の通貨ペアが安定した収益を生み出していない場合は、別の通貨ペアに切り替える。

ポートフォリオ見直しのためのツール

ポートフォリオ管理ツール

複数の資産の資金配分やパフォーマンスを可視化し、管理することができます。

ニュースサイト

最新の経済ニュースや政治情勢を確認しましょう。

経済指標サイト

経済指標の発表スケジュールや結果を確認しましょう。

チャート分析ツール

テクニカル指標やチャートパターンを用いて、価格の動向を分析しましょう。

まとめ

FX自動売買で複数の通貨ペアや銘柄に投資する場合、ポートフォリオ管理ツールは、効率的な資金管理に欠かせないツールです。

適切なツールを活用することで、複雑な資金管理をシンプルにし、リスク管理を強化し、安定収益を目指せるようになります。

FX自動売買で分散投資を行う場合、市場環境は常に変化するため、定期的にポートフォリオを見直し、必要に応じて調整することが重要です。

FXポートフォリオ運用は、適切な知識と戦略、そして継続的な管理によって、成功に近づけることができます。

投資目標、リスク許容度、通貨ペア選定、システム選択、バランス調整、定期的な見直しなど、それぞれの要素を理解し、実践することで、FX自動売買をより効果的に運用することができます。

コメント